我為何看好 Luna

Luna 處於整個 Terra 鏈生態系統的中心。但在談論 Luna 之前,我們必須先談談 UST,因為 Luna 本質上是 UST 的儲備貨幣(reserve currency)。讓我為大家解釋一下!

UST 是一種與美元錨定的算法穩定幣。它的算法機制的工作方式是: 每鑄造 1 美元的 UST,它會燒毀價值 1 美元的 Luna。當市場對 UST 的需求越高時,越多的 $Luna 會被燒毀 ;反之亦然,如果 UST 供過於求,則 UST 會被燒毀以從 UST 總供應中取出,其系統也會鑄造等價的 Luna。簡單地說,當市場對 UST 的需求高時,這意味著 $ Luna 會上漲,而當市場對 UST 的需求低時,則意味著 $Luna 價格會下跌。

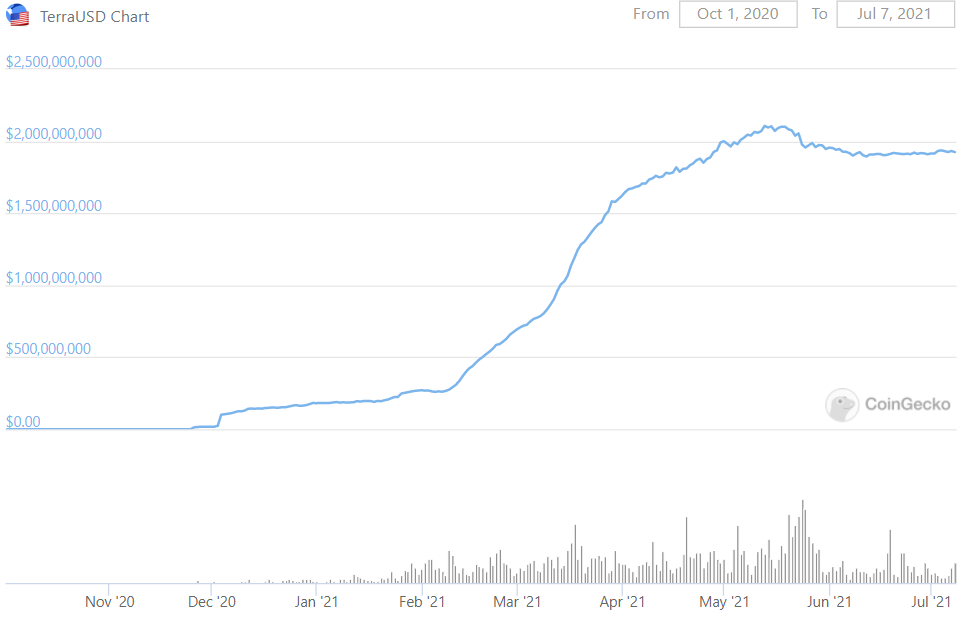

如果 UST 和 Luna 之間的算法機制運行正常並且需求不斷增長,這可能會助長 Luna 的燒毀速度和價格的快速上漲。例如,在今年年初 2 月到 5 月中,UST 的市場需求增加了 17 億美元,那時我們清楚地看到了 Luna 價格快速上漲的現象,從略低於 2 美元增加到 22 美元。

然而,我不能說 Luna/UST 的算法機制一直是完美的。在 2021 年 5 月的加密貨幣市場崩盤期間,由於 Luna 的低流動性,UST 短暫失去了掛鉤。然而,這其實是對他們的系統的一個很好的壓力測試,Terraform Labs(Terra 生態系統背後的團隊)在此後已進行了重大的更改以改進其系統。我相信 Luna/UST 當前的系統現在比以往任何時候都更加紮實。

穩定幣算法機制能否成功或失敗的關鍵因素之一最終歸結為“效用”。效用讓人們有理由持有 UST,而這在市場上可創造自然的需求。還記得最近 Titan 穩定幣項目的崩潰嗎? 他們的崩潰是由於巨鯨在市場上傾銷大量代幣而引起所謂的“死亡螺旋”,而這主要是因為他們的穩定幣 (Iron) 沒有真正的實用價值。 基本上,巨鯨傾銷他們的代幣導致 Titan 的價格迅速崩潰,這大大降低了收益農場的獎勵,然後導致其他更多的人也傾銷他們的 Titan 代幣,因為收益獎勵不再有利可圖。在某一時間點,Titan 代幣的價格甚至跌至 0。這就是所謂的“死亡螺旋”,也是最終導致該項目消亡的原因。

那麼,Terra 生態系統如何為 UST/Luna 創造足夠的效用和需求呢?以下是 Terra 生態系統中提供實際效用的一些主要應用程序/協議:

- Mirror:Mirror Protocol 是一個去中心化金融 (DeFi) 平台,它允許用戶發行合成資產。這些資產是跟蹤真實世界資產(例如股票)價格的加密代幣。 例如,在平台上,用戶可以使用 UST 鑄造跟蹤真實 TESLA 股票價格的代幣,這些“合成”代幣可被用於在此平台上做交易和投資。

- Anchor:Anchor 是一個儲蓄協議,它接受 UST 存款,允許即時取款並向存款人支付低波動率的利率,通常在 18%-20% 的 APY 之間。 用戶還可以質押 Luna 作為抵押來借出 UST。 他們未來的計劃是讓用戶也可以質押 ETH、DOT 甚至 ICON 來借用 UST。 這將進一步增加 UST 的用例。

- Chai:Chai 是韓國的流動支付應用程序,消費者只需添加銀行賬戶即可在線支付商品。 它目前在韓國擁有 250 萬非加密的用戶。

- 很多的應用程序還在開發階段中。最近有一些著名的 VC 投資公司,如 Galaxy Digital 和 Arrington Capital,已承諾投資 1.5 億美元以用於 Terra 生態系統的開發。

- 儘管 UST 目前是 Terra 生態系統中的主要穩定幣,但它並不是唯一的穩定幣。 其他穩定幣如 KRT(韓元穩定幣),CAT(加拿大穩定幣),THT(泰銖穩定幣),JPT(日本穩定幣)等也正在開發階段中。 如果對這些穩定幣的需求開始急劇增加,Luna 的市場需求也將會迅速增加。

用戶購買和持有 $Luna 的另一個主要動機是,如果他們將 $Luna 質押在 Terra 站應用程序中,他們目前每週將獲得 $MIR(Mirror 協議),$ANC(Anchor 協議)和 $MINE 代幣(Pylon 協議)的空投。 隨著更多應用程序在 Terra 生態系統 上出現,Luna 持有者也可能會收到他們未來的空投。

這篇文章比我平常的文章要長很多,但我希望它對你有幫助。我對 Luna 和 Terra 生態系統持樂觀態度,但這不是財務建議,請大家自行做研究。加密投資有風險,所以請不要投資你不想損失的錢。